Налог на доход

На процентную ставку подоходного налога (НДФЛ) влияет не гражданство, а то, является ли человек налоговым резидентом РФ или нет. Для резидентов НДФЛ установлен в размере 13%, для нерезидентов — 30%.

Резидентом считается человек, находящийся в России не менее 183 дней в течение года. То есть, нанимая иностранного гражданина, работодатель в течение первого полугодия выплачивает за него НДФЛ 30%. Если по истечении налогового периода этот работник приобретает статус резидента, производится перерасчет и далее ставка снижается до 13%.

Однако есть большой блок исключений. Так, граждане стран ЕАЭС, ВКС, беженцы, иностранцы с патентом на работу и участники программы переселения отчисляют 13% подоходного налога начиная с первого дня работы в России, вне зависимости от их налогового статуса.

НДФЛ с иностранных работников. Фото: migranturus.com

Правда, насчет граждан Евразийского союза есть одно НО: если по итогам года такой работник не станет резидентом, то подоходный сбор будет пересчитан по ставке 30%. Об этом говорится в Письме Министерства финансов N 03-04-06/34256.

Например: гражданин Армении приезжает в Москву и устраивается на официальную работу. Наниматель с первого же месяца отчисляет за него 13%-ный НДФЛ. Если он прослужит на этом месте более 6 месяцев, то никаких вопросов не будет. Однако, если он уволится спустя 3 месяца и вернется домой, в конце года его НДФЛ придется пересчитать в режиме 30%.

Также отметим, что нерезидентам не положены налоговые вычеты, даже если они платят 13%.

Фриланс выгоднее работы в офисе?

Сумма налога не является фиксированной величиной, а рассчитывается на основании сведений о транспорте:

- Группе (наземный, воздушный, водный транспорт);

- Срока пользования;

- Налоговой базы, которая зависит от мощности двигателя, вместимости;

- Типа транспорта (легковой, грузовой, мотоцикл и так далее).

В зависимости от вида транспортного средства и мощности его двигателя, установлены базовые налоговые ставки, но региональные власти могут на свое усмотрение их повышать.

Важно

Для расчета суммы налога перемножают налоговую ставку и мощность двигателя.

Например, для Москвы на автомобили с мощностью до 100 л.с.

действует ставка, равная 12.

Если автомобиль, находящийся в собственности, имеет 90 л.с, то сумма налога составит: 90х12=1080 рублей.

Таким образом, при определении налогового статуса физического лица организации необходимо учитывать 12-месячный период, предшествующий дате получения дохода физическим лицом, в том числе начавшийся в предыдущем календарном году.

Если на дату выплаты дохода работник будет признан налоговым резидентом Российской Федерации, его доходы от источников в Российской Федерации подлежат налогообложению по ставке 13 процентов.

То есть вид на жительство подтверждает право физического лица на проживание в Российской Федерации, а не является документом, подтверждающим фактическое время его нахождения на территории страны. При определении налогового статуса работника организации учитывается фактическое время его нахождения в Российской Федерации, которое должно быть документально подтверждено.

Представим, что Вам начислили 30 тыс. рублей. Какую сумму налогов и взносов удержат с этой суммы?

| Вид платежа | % от ЗП | Сумма с 30 т.р. |

| Подоходный налог | 13% с начисленной зарплаты | 3900 руб. |

| Взносы в Пенсионный фонд | 22% | 6600 руб. |

| Взносы в ФСС | 2,9% | 870 руб. |

| Взносы в ФФОМС (на медицину) | 5,1% | 1530 руб. |

| Взносы на страхование от несчастных случаев и профессиональных заболеваний (НС и ПЗ) | от 0,2% (зависит от вида деятельности) | от 60 руб. |

| Итого: | 12960 руб. | |

В ряде отраслей взносы на страхование от несчастных случаев могут быть выше, например, если человек работает на опасном производстве. Мы взяли в расчете минимальные тарифы.

Итого с нашей условной зарплаты сотрудник и работодатель заплатят 12960 руб. Работник получит 26100 руб. (30 тыс. – 13% НДФЛ).

Получается, что в сумме выплаченная зарплата и налоги составили 26100 12960 = 39060 руб. Из них 26100 руб. получил работник, а 12960 руб. – государство.

Если взять сумму за год, то работник получит 313200 руб., а государство – 155520 руб. В сумме же эти цифры составят 468720 руб.

Что будет, если не платить налоги? Как налоговая находит нарушения?

Давайте представим, что ту же сумму 468720 руб. Вы заработали как ИП на упрощенке. Сколько налогов Вы заплатите? Считаем:

- Налог на упрощенку (6% от оборота) = 28123 руб.

- Взносы в ПФ РФ и ФФОМС = 22261,38 руб. с оборота до 300000 руб. и 1% свыше этой суммы, в итоге 22261,38 1687,20 = 23948,58 руб.

Предлагаем ознакомиться: Налоговая ответственность по НК РФ в 2020 году

Но это еще не все! Упрощенцы без работников могут снизить выплату по 6% налогу на сумму взносов в ПФ РФ вплоть до нуля. Таким образом, наш ИП выплатит в ПФ РФ и ФФОМС 23948,58 руб., а налоговой переведет только 4174,42 руб.

В сумме за год всех налогов наш упрощенец заплатит на 28123 руб. Сравните это с суммой налогов человека, работающего в офисе – 155520 руб. Упрощенец с тех же по сути доходов заплатит на 127397 руб. меньше!

Выгодно ли работать фрилансером-ИП на упрощенке? Очень выгодно. Выгодно ли клиентам нанимать фрилансеров? Конечно. Выгодно ли переходить на фриланс из офиса? Да, поскольку Вы можете сэкономленные налоги переложить в свой карман и зарабатывать по сути на 40% больше при том же уровне квалификации.

Рекомендуем

Финансовая грамотность – это уровень знаний в области финансов, личных сбережений и способов управления ими. В этой статье мы расскажем про основы …

Многие фрилансеры используют переводы с карту на карту для получения денег от клиентов. В этой статье я расскажу, почему так делать не стоит и …

в Пенсионный фонд РФ — 22% (п. 1 ч. 1 ст. 5, ст. 58.2 Закона № 212-ФЗ); 2) в Фонд социального страхования РФ — 2,9%; 3) в Федеральный фонд обязательного медицинского страхования — с 1 января 2012 г.

— 5,1%. Но для отдельных категорий плательщиков страховых взносов в переходный период 2011 — 2027 гг. действуют пониженные тарифы, установленные ст. 58 Закона № 212-ФЗ. Если страхователь применяет пониженные тарифы страховых взносов в ПФР, по этим же ставкам нужно рассчитывать взносы и в отношении иностранных работников (Письмо Минздравсоцразвития России от 15.03.2012 № 19-6/3012573-1842)

Инфо

Налогообложение иностранных работников в 2021 году: взносы Именно от миграционного статуса иностранного работника зависит порядок начисления страховых взносов, которые обязан уплачивать работодатель.Какие налоги платит работодатель за иностранного работника В частности, с начислений в пользу дистанционного работника, находящегося, например, в Австралии, следует уплачивать страховые взносы на социальное страхование от несчастных случаев на производстве и профессиональных заболеваний, т.к. Как удерживается ндфл с иностранных работников в 2021 году Для временного осуществления деятельности иностранцу требуется наличие разрешения на работу (если он прибыл по визе) или патента (если виза не требуется). Срок временного пребывания в России будет определять срок действия соответствующего документа.

Важно Этот срок может продлеваться.

временно пребывающих в Россию — страховые взносы в размере 22% на страховую часть трудовой пенсии независимо от года рождения, на накопительную часть начисления не предусмотрены; временно проживающих на территории России — на страховую часть ТП в размере 22% независимо от года рождения, на накопительную часть начислений нет;

Страховые взносы

Помимо подоходного, российские работодатели ежемесячно перечисляют страховые взносы с выплат сотрудникам. Отчисления идут в разные фонды и предназначены для разных целей:

- пенсия;

- медстраховка;

- страхование на случай материнства или временной нетрудоспособности (ВНиМ);

- страхование от несчастных случаев на производстве или профзаболеваний.

Пенсиями ведает ПФР, медицинским страхованием — ФФОМС, а страхованием несчастных случаев на производстве — малоизвестный ФСС. ФОТО: fss.ru

Статус иностранца влияет на то, какие взносы ему начисляются.

- С выплат временно пребывающим иностранцам отчисляются пенсионные взносы (22%) и страховка на случай временной нетрудоспособности (1,8%).

- С выплат временно (РВП) или постоянно (ВНЖ) проживающим ИГ, а также жителям ЕАЭС отчисляются пенсионные (22%), медстраховка (5,1%), а также страховка ВНиМ (2,9%).

- С выплат высококвалифицированным специалистам отчисляются пенсия (22%) и ВНиМ (2,9%).

Какой налог платит иностранный гражданин имея вид на жительство

Резиденты в России Обратите внимание: если работник не признается налоговым резидентом Российской Федерации, его доходы от источников в Российской Федерации подлежат налогообложению по ставке в размере 30%.

Ответ: Гражданин Болгарии, имеющий вид на жительство в г.

Москве, согласно российскому законодательству имеет статус «постоянно проживающего» в отношении уплаты страховых взносов, начисление которых происходит в общем порядке, как и для российских граждан.

С выплат, осуществляемых иностранцу (гражданину Болгарии), российский работодатель является налоговым агентом по НДФЛ.

Содержание

ТД не меннее шести месяцев, либо бессрочный. Страховые взносы в ФОМС с выплат в пользу иностранных работников Третий закон – Федеральный закон №326-ФЗ от 29 ноября 2010 года «Об обязательном медицинском страховании …».Согласно положениям Закона 326-ФЗ, страхованию подлежат иностранные граждане, а также лица без гражданства, временно либо постоянно проживающие на территории РФ.

В тексте закона не упоминаются лица, временно пребывающие на территории РФ, следовательно, страховые взносы в фонд медицинского страхования на их доходы не начисляются.Страховые взносы в ФОМС, при заключении трудового договора, начисляются на выплаты в пользу следующих работников-иностранцев: временно проживающих – в общем порядке;

Принято считать, что с зарплаты работник платит только подходный налог, который в России составляет 13% от начисленной зарплаты. Остальные налоги и взносы за работника «как бы» уплачивает работодатель. Но это на бумаге, а по факту налоги идут из тех доходов, которые приносит компании работник – и получается, что все налоги и взносы в любом случае платятся из кармана сотрудников. Просто одни налоги сотрудники видят, а другие – нет.

Помимо подходного налога, о котором все знают, с зарплаты платятся:

- Взносы в Пенсионный фонд;

- Взносы в Фонд социального страхования (ФСС);

- Взносы в Федеральный Фонд обязательного медицинского страхования (ФФОМС).

Предлагаем ознакомиться: Во сколько недель уходят в декретный отпуск

Разберем по порядку, сколько в итоге Вы заплатите налогов и взносов с зарплаты в 30 тыс. руб.?

Работодатель, для трудоустройства иностранца обязан получить разрешение в территориальных органах МВД РФ.

В противном случае придется заплатить штраф в размере 1000-2000 руб.

Если уполномоченный орган дает добро на выдачу разрешения, необходимо оплатить 3000 руб.

госпошлины за каждого такого работника. Эта сумма может быть включена в состав затрат предприятия, что уменьшит размер налогооблагаемого дохода.

Обязательно следует учитывать нормы действующих международных соглашений, что в значительной мере может повлиять на порядок начисления и оплаты налогов.

Что такое субъект налогообложения

Налог на имущество

Имущественный налог в Российской Федерации подразумевает ежегодную плату за недвижимость, находящиеся в собственности. С полным списком объектов, которые ФНС признает недвижимым имуществом, можно ознакомиться в статье 401 НК РФ.

Сумма платежей зависит от таких вещей, как ставка и налоговая база. Под последним понимается стоимость объекта недвижимости. Но в расчет берут не ту сумму, которая указана в договоре купли-продажи, а кадастровую стоимость, установленную госорганами.

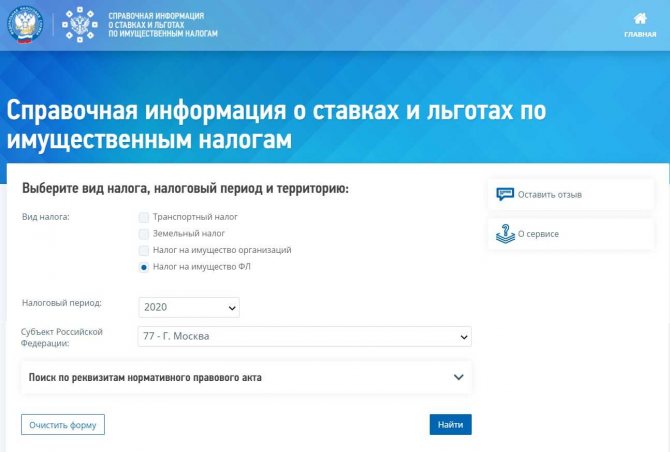

Но разбираться с этим самостоятельно не нужно, так как каждый регион страны устанавливает его самостоятельно, но не выше 2%. Чтобы узнать, какой процент применяется в вашем случае, достаточно зайти на справочную страницу ФНС, выбрать вид налогооблагаемого объекта и регион России. Гражданство и статус иностранца на размер суммы не влияют.

Нажав «Найти», вы попадете на страницу с информацией о законодательном акте, действующем в вашем регионе. Если нажать «Подробнее» — откроется таблица ставок. Скриншот страницы официального сайта.

Обратите внимание: Ставка в 2% применяется для объектов дороже 300 миллионов рублей. Для остальных этот показатель варьируется в пределах 0,1-0,5%.

Сбор, уплачиваемый при продаже недвижимости относится к НДФЛ, а значит, определяется наличием резидентства. Если вы владеете недвижимостью в нашей стране, но не живете здесь постоянно (183 дня в году), то при продаже придется заплатить 30%. Однако налог не уплачивается совсем, если недвижимость была куплена 5 лет назад или получена в дар/наследство 3 года назад.

Со многими государствами у России заключены договоры об избежание двойного налогообложения. Это сделано для того, чтобы пошлина от продажи квартиры, уплаченная в РФ, была засчитана в государстве гражданской принадлежности иностранца, и ему не пришлось платить дважды.

Сбор за земельный участок

Размер земельного налога не зависит от гражданства его владельца. Налогоплательщиками признаются все, кто обладает землей на праве собственности, бессрочного пользования или пожизненного наследуемого владения. Арендаторы земли такой сбор не вносят.

Оплата происходит один раз в год, в срок до 31 декабря. В качестве исходной базы берется кадастровая стоимость участка, а ставка устанавливается местными муниципальными органами. Однако, она не может превышать:

- 0,3% в отношении сельскохозяйственных земель, участков для ведения личного подсобного хозяйства, садоводства или огородничества, участков, занятых жилищным фондом и инфраструктурой;

- 1,5% в отношении иных земель.

Транспортный налог

Если иностранный гражданин имеет зарегистрированное в России транспортное средство, то обязан уплачивать за него налог в общем порядке. К ТС относятся не только автомобили, но и любые другие виды наземных, водных и воздушных средств передвижения. Например, гидроциклы, снегоходы и мотороллеры.

Налоги уплачиваются на любые транспортные средства. ФОТО: unsplash.com

Процент устанавливается в зависимости от мощности двигателя. Каждый субъект РФ вправе сам устанавливать размер обязательного платежа, но он не может более чем в 10 раз превышать базовую цифру, указанную в статье 361 НК РФ.

Транспортный сбор уплачивается раз в год, в срок до 1 декабря.

Если вы ездите на автомобиле или другом ТС по доверенности, то плательщиком транспортной пошлины считаетесь вы, а не владелец авто.

Подписывайтесь на Мигранту Рус: Яндекс Новости.

Расчет налогов с зарплаты

Удобный сервис по заполнению налоговых деклараций Какой порядок налогообложения иностранных граждан Условно всех иностранцев можно разделить на группы: Налогообложение иностранных организаций в РФ: виды и особенности

- те, кто находится в России, но не имеет разрешения и вида на жительство;

- с разрешением на временное проживание в РФ.

- граждане, имеющие вид на жительство;

Порядок налогообложения иностранцев Работодатель, для трудоустройства иностранца обязан получить разрешение в территориальных органах МВД РФ.Вид на жительство и налогообложение доходов Что такое вид на жительство Вид на жительство — это документ, подтверждающий право иностранного гражданина или лица без гражданства на постоянное проживание в России, а также право на свободный выезд и въезд в страну (п. 1 ст. 2 Федерального закона от 25.07.2002 № 115-ФЗ).