Размер взносов с гражданина украины которому разрешено временное проживание

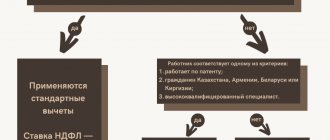

Нерезиденты платят НДФЛ по 30-процентной ставке, если срок их проживания в РФ составил меньше 183 дней. Но есть ряд иностранцев, которые не являясь налоговыми резидентами, выплачивают НДФЛ по особым ставкам:

Каков порядок начисления страховых взносов и НДФЛ с выплат по трудовым договорам в пользу указанных лиц? В соответствии со ст. 2 Федерального закона от 25.07.2021 N 115-ФЗ «О правовом положении иностранных граждан в Российской Федерации» (далее — Закон N 115-ФЗ) иностранные граждане, законно находящиеся в РФ, могут иметь следующий статус:- временно пребывающий в РФ иностранный гражданин — лицо, прибывшее в РФ на основании визы или в порядке, не требующем получения визы, и получившее миграционную карту, но не имеющее вида на жительство или разрешения на временное проживание;- временно проживающий в РФ иностранный гражданин — лицо, получившее разрешение на временное проживание;- постоянно проживающий в РФ иностранный гражданин — лицо, получившее вид на жительство. Работодатель обязан делать стандартные перечисления по установленному тарифу компании.

Работник является гражданином Украины: как платить страховые взносы

В отношении застрахованных лиц из числа иностранных граждан или лиц без гражданства (за исключением высококвалифицированных специалистов в соответствии с Законом № 115-ФЗ), временно пребывающих на территории РФ, организации уплачивают страховые взносы по тарифу, установленному Законом № 167-ФЗ для граждан РФ на финансирование страховой пенсии, независимо от года рождения указанных застрахованных лиц (п. 2 ст. 22.1 Закона № 167-ФЗ).

Как видим, никаких исключений для временно пребывающих в РФ иностранных граждан Закон № 125-ФЗ не предусматривает. Значит, с заработной платы работника-украинца страховые взносы на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний следует исчислять в общеустановленном порядке.

Уплата налога с зарплаты гражданам Украины

Добрый день. Будьте любезны, ответьте мне на такой вопрос. Я гражданка Украины. В России нахожусь 2 месяца. Оформила временное убежище, получила свидетельство о предоставлении временного убежища на территории РФ. Сейчас устроилась на работу официально, мне сказали, что будут высчитывать 30% подоходного налога. Приехала я из Луганска. Нет ли каких-то льгот по уплате ПН для жителей юго-востока Украины? Спасибо! Людмила

С лиц, признанных беженцами или получивших временное убежище, НДФЛ — 13% (ФЗ от 04.10.2021 №285), а также см. абз.7 п.3 ст.224 НК РФ. ФЗ №285 вступил в силу 6 октября 2021г, но распространяется на отношения, возникшие с 1 января 2021г. Т.е если до октября налог взимался по ставке 30%, то он подлежит возврату.

Рекомендуем прочесть: Какая дата рождения позволяет преобрести алкоголь

Какими взносами облагаются выплаты гражданину Украины, имеющему вид на жительство в РФ

Взносами на обязательное социальное страхование облагаются только выплаты, начисленные в рамках трудовых отношений. На выплаты в рамках гражданско-правовых договоров о выполнении работ или оказании услуг взносы на социальное страхование начислять не нужно.

На выплаты временно пребывающим в России иностранцам – высококвалифицированным специалистам взносы на обязательное социальное страхование не начисляйте. Исключение составляют временно пребывающие в России высококвалифицированные специалисты из стран – участниц ЕАЭС. Они признаются застрахованными лицами на основании действующих международных договоров, поэтому на выплаты в их пользу взносы на социальное страхование нужно начислять по тарифу 2,9 процента.

Страховые взносы с иностранцев в 2021 — 2021 годах

С доходов временно пребывающего в РФ иностранца, получившего статус беженца, в отличие от иных иностранцев временного пребывания будут дополнительно делаться отчисления на ОМС с применением обычного для РФ тарифа 5,1% (письмо Минтруда России от 17.02.2021 № 17-3/ООГ-229).

1. Годовой платеж на ОПС для дохода, не превышающего 300 000 руб. за год, будет равен 29 354 руб. в 2021 году. Если доход окажется больше 300 000 руб., дополнительно начисляется 1% с суммы, превысившей 300 000 руб. Общая сумма платежей не может быть больше 8-кратного фиксированного годового платежа 29 354 × 8 = 234 832 руб. в 2021 году.

Страховые взносы с граждан Украины в 2021 году

- обязанность применения дополнительных тарифов из-за особых условий труда работника-иностранца;

- возможность использования пониженных тарифов

- Тарифы взносов на травматизм будут зависеть от вида деятельности, осуществляемого работодателем.

Рекомендуем прочесть: Как потребовать с работодателя справку для пенсионного фонда

Для временно пребывающих иностранцев существуют свои правила по перечислению, поскольку из их числа выделяют специалистов с высокой квалификацией, доходы которых по любому из договоров не подлежат никаким взносам, кроме как на травматизм. Доходы прочих иностранных работников, оформленных по договору, не будут облагаться взносами на ОМС, но попадут под платежи на ОПС и ОСС.

В каком размере платить налог на продажу квартиры в Украине

Если продаваемые объект не зарегистрирован в Государственном реестре прав на недвижимое имущество, при заключении сделки продавец обязан получить справку о регистрации такого объекта в БТИ. Стандартный срок подготовки справки – 5 рабочих дней, стоимость около 600 грн. Однако, если вам нужна ускоренная подготовка справки (например, при срочной продаже), стоимость получения справки в течение одного дня составит около 2500 грн. Более подробно о том, что такое Государственный реестр прав на недвижимое имущество читайте в статье «Как зарегистрировать право собственности на недвижимое имущество».

Получение справки гарантирует покупателю, что в квартире на момент продажи никто не зарегистрирован. Не стоит и говорить, что до момента оформления сделки всех прописанных необходимо выписать (если стороны не оговорили иное).

Рекомендуем прочесть: Как наптсать шпаргалку на пдд

Налог с иностранного гражданина с рвп

Ведь в соответствии с п.1 ст.226 НК РФ, работодатели от которых, или в результате отношений с которыми налогоплательщик получил доходы, облагаемые НДФЛ, признаются налоговыми агентами для целей Налогового кодекса.

от осуществления трудовой деятельности участниками Государственной программы по оказанию содействия добровольному переселению в Российскую Федерацию соотечественников, проживающих за рубежом, а также членами их семей, совместно переселившимися на постоянное место жительства в Российскую Федерацию, в отношении которых налоговая ставка устанавливается в размере 13 процентов; от осуществления трудовой деятельности иностранными гражданами или лицами без гражданства, признанными беженцами или получившими временное убежище на территории Российской Федерации в соответствии с Федеральным законом «О беженцах», в отношении которых налоговая ставка устанавливается в размере 13 процентов.

Отвечает юрист Анна Слобожанинова:

Доходы в натуральной форме, то есть вещи, в состав которых также входит недвижимость, получаемые от граждан в порядке наследования, не подлежат обложению налогом на доходы физических лиц независимо от их гражданства (п. 18 ст. 217 НК РФ).

После регистрации права собственности на квартиру наследник будет обязан заплатить налог на имущество, начиная с даты государственной регистрации права собственности в Росреестре до даты регистрации перехода права собственности на недвижимость к другому лицу при продаже. Размер налога определяется, исходя из кадастровой стоимости жилья. Следует учитывать, что кадастровая стоимость недвижимости может меняться раз в год.

После продажи квартиры гражданин-иностранец уплачивает налог на доходы физических лиц, если не является налоговым резидентом в РФ. Размер налога определяется в зависимости от налогового статуса гражданина-иностранца. Если гражданин имеет статус налогового резидента в РФ, то есть фактически находится на территории РФ не менее 183 календарных дней в течение года, то налог на доходы составляет 13% от суммы, полученной за продажу квартиры.

Владелец квартиры умер. Что делать наследникам?

Вступление в наследство на квартиру

Если срок пребывания в России составляет менее 183 дней, то гражданин должен уплатить 30% от стоимости квартиры. При этом нужно учитывать и то, что доходы, полученные иностранцем (нерезидентом или резидентом) на территории Российской Федерации, являются также объектом налогообложения, в соответствии с законодательством Украины. Однако во избежание двойного налогообложения, согласно ст. 22 Соглашения между Правительством РФ и Правительством Украины от 08.02.1995, применительно к данной ситуации действует правило, что если гражданин Украины уплатил налог в России, то сумма налога на доход в Украине подлежит вычету из налога, уплачиваемого на Украине.

Следовательно, чтобы продать квартиру в России с меньшими затратами, продавцу необходимо стать резидентом страны, то есть прожить в России 183 дня до заключения договора купли-продажи. Продавать квартиру желательно через три года после получения наследства, при этом статус налогового резидента должен быть выдержан в течение этого срока. Тогда налог на продажу платить не придется.

Страховые взносы за иностранцев в 2021 году

Также с 2021 года начали действовать положения Договора о Евразийском экономическом союзе, согласно которым зарплата иностранных работников из стран союза (Беларусь, Армения, Казахстан, Киргизия) облагается взносами по общим тарифам страховых взносов, как у сотрудников — граждан России (ст. 98 Договора о Евразийском экономическом союзе от 29.05.14).

За временно пребывающих иностранцев страховые взносы в 2021 году надо платить независимо от того, на какой срок заключен трудовой договор. Это предусмотрено пунктом 1 статьи 7 Федерального закона от 15.12.01 № 167-ФЗ и частью 3 статьи 58.2 Федерального закона от 24.07.09 № 212-ФЗ.

Начисляются ли страховые взносы с отпускных — важные правила, сроки уплаты, примеры

Отпускные суммы — это вид дохода работника, который является основанием для страховых отчислений. С исчисленной суммы высчитываются взносы по актуальным ставкам и перечисляются разными платежами по назначению.

Если была допущенная грубая ошибка при расчете страховых взносов, тогда директора и главного бухгалтера суд привлекает к административной ответственности и выписывает им штраф от 5000 до 10000 рублей. При совершении преступления ответственные лица могут быть приговорены к уголовной ответственности.

Как облагать взносами вознаграждение по договору ГПХ с украинцем

Такое разъяснение дает Минфин в письме № 03-15-06/46670 от 21.07.2021, в котором чиновники ответили на вопрос о начислении страховых взносов на вознаграждения гражданину Украины, временно пребывающему в РФ, по гражданско-правовому договору об оказании услуг.

В соответствии с пунктом 1 статьи 7 Федерального закона от 15.12.2021 N 167-ФЗ застрахованными лицами в системе ОПС признаются иностранные граждане или лица без гражданства, временно пребывающие на территории РФ, работающие, в частности, по гражданско-правовым договорам, предметом которых являются выполнение работ и (или) оказание услуг.

Как облагаются взносами граждане украины

Отношения, связанные с исчислением и уплатой (перечислением) страховых взносов в Пенсионный фонд РФ на обязательное пенсионное страхование, в Фонд социального страхования РФ на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, в Федеральный фонд обязательного медицинского страхования (далее — страховые взносы), регулируются Федеральным законом от 24.07.2021 N 212-ФЗ (далее — Закон N 212-ФЗ). Согласно положениям п. 15 части первой ст. 9 Закона N 212-ФЗ не подлежат обложению страховыми взносами суммы выплат и иных вознаграждений по трудовым договорам и гражданско-правовым договорам, в том числе по договорам авторского заказа в пользу иностранных граждан и лиц без гражданства, временно пребывающих на территории Российской Федерации, за исключением случаев, предусмотренных федеральными законами о конкретных видах обязательного социального страхования. 1. Страховые взносы в ПФР Согласно п. 1 ст. 7 Федерального закона от 15.12.2021 N 167-ФЗ «Об обязательном пенсионном страховании в Российской Федерации» застрахованными лицами являются граждане РФ, постоянно или временно проживающие на территории РФ иностранные граждане или лица без гражданства, а также иностранные граждане или лица без гражданства (за исключением высококвалифицированных специалистов в соответствии с Федеральным законом от 25.07.2021 N 115-ФЗ «О правовом положении иностранных граждан в Российской Федерации»), временно пребывающие на территории РФ, заключившие трудовой договор на неопределенный срок либо срочный трудовой договор (срочные трудовые договоры) продолжительностью не менее шести месяцев в общей сложности в течение календарного года. Из приведенной нормы можно сделать вывод, что выплаты в рамках трудовых отношений: — с временно пребывающим в РФ иностранным гражданином взносами в ПФР облагаются при условии заключения трудового договора на неопределенный срок либо срочного трудового договора продолжительностью не менее шести месяцев в общей сложности в течение календарного года; — с временно проживающим в РФ иностранным гражданином взносами в ПФР облагаются; — с постоянно проживающим в РФ иностранным гражданином взносами в ПФР облагаются. 2. Страховые взносы в ФСС Согласно п. 1 ст. 2 Федерального закона от 29.12.2021 N 255-ФЗ «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством» обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством подлежат граждане РФ, а также постоянно или временно проживающие на территории РФ иностранные граждане и лица без гражданства. Обратите внимание, что временно пребывающие в РФ иностранные граждане не указаны в качестве застрахованных лиц. Таким образом, из формулировки указанной нормы следует, что выплаты в рамках трудовых отношений: — с временно пребывающим в РФ иностранным гражданином взносами в ФСС не облагаются; — с временно проживающим в РФ иностранным гражданином взносами в ФСС облагаются; — с постоянно проживающим в РФ иностранным гражданином взносами в ФСС облагаются. 3. Страховые взносы в ФОМС Согласно ст. 10 Федерального закона от 29.11.2021 N 326-ФЗ «Об обязательном медицинском страховании в Российской Федерации» застрахованными лицами являются граждане Российской Федерации, постоянно или временно проживающие в РФ иностранные граждане, лица без гражданства (за исключением высококвалифицированных специалистов и членов их семей в соответствии с Федеральным законом от 25.07.2021 N 115-ФЗ «О правовом положении иностранных граждан в Российской Федерации»), а также лица, имеющие право на медицинскую помощь в соответствии с Федеральным законом «О беженцах». Временно пребывающие в РФ иностранные граждане не указаны в качестве застрахованных лиц. Соответственно, выплаты в рамках трудовых отношений: — с временно пребывающим в РФ иностранным гражданином взносами в ФОМС не облагаются; — с временно проживающим в РФ иностранным гражданином взносами в ФОМС облагаются; — с постоянно проживающим в РФ иностранным гражданином взносами в ФОМС облагаются. 4. Страховые взносы от несчастных случаев на производстве и профзаболеваний В соответствии с п. 1 ст. 5 Федерального закона от 24.07.2021 N 125-ФЗ «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний» обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний (далее — страхование от НС и ПЗ) подлежат физические лица, выполняющие работу на основании трудового договора (контракта), заключенного со страхователем, а также физические лица, выполняющие работу на основании гражданско-правового договора, если в соответствии с указанным договором страхователь обязан уплачивать страховщику страховые взносы. Из данной нормы следует, что иностранные граждане, работающие на основании трудового договора, подлежат социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний (НС и ПЗ) на общих основаниях, поскольку страхуются все физические лица без исключений.

Рекомендуем прочесть: Комерческое предложение на поставку мебели

В соответствии со ст. 2 Федерального закона от 25.07.2021 N 115-ФЗ «О правовом положении иностранных граждан в Российской Федерации» (далее — Закон N 115-ФЗ) иностранные граждане, законно находящиеся в РФ, могут иметь следующий статус: — временно пребывающий в РФ иностранный гражданин — лицо, прибывшее в РФ на основании визы или в порядке, не требующем получения визы, и получившее миграционную карту, но не имеющее вида на жительство или разрешения на временное проживание; — временно проживающий в РФ иностранный гражданин — лицо, получившее разрешение на временное проживание; — постоянно проживающий в РФ иностранный гражданин — лицо, получившее вид на жительство.

При изменении статуса иностранца страховые взносы за месяц начисляют по разным тарифам

При изменении статуса иностранного работника в течение расчетного периода ставки страховых взносов нужно дифференцировать по периодам: отдельно для выплат за период, когда иностранец был «временно пребывающим», и отдельно для выплат за период, когда он стал «временно проживающим». То есть за месяц, в котором изменился статус, выплаты надо будет разграничить на периоды с разными статусами и отдельно по каждой части исчислить страховые взносы по соответствующей ставке.

Специальных норм, регулирующих порядок исчисления страховых взносов при изменении статуса иностранного гражданина в течение расчетного периода, в НК РФ нет. В этом случае нужно исходить из того, что база для начисления взносов определяется в общем порядке нарастающим итогом с начала года. А за месяц, в котором изменился статус, выплаты надо разделить на периоды с разными статусами и отдельно по каждой части исчислить страховые взносы, определяя страховой тариф в зависимости от статуса застрахованного лица на конкретную дату.

Ставки для иностранных работников

С выплат в пользу иностранных работников, о которых идет речь в комментируемом письме, страховые взносы начисляются следующим образом:

- выплат временно пребывающим иностранным гражданам – 22% в ПФР и 1,8% в ФСС РФ (на случай временной нетрудоспособности и в связи с материнством);

- с выплат временно проживающим иностранным гражданам – 22% в ПФР, 5,1% в ФФОМС и 2,9% в ФСС РФ (на случай временной нетрудоспособности и в связи с материнством).

Если у вашего сотрудника-иностранца изменился статус с временно пребывающего на временно проживающего, налоговики рекомендуют учесть такие моменты:

- применяйте другой тариф по больничным взносам: 2,9% вместо 1,8%;

- начните начислять медицинские взносы по тарифу 5,1% (по выплатам временно пребывающим их не начисляют);

- базу по взносам определяйте нарастающим итогом с начала года так же, как и для граждан России.

На практике нужно поступить следующим образом. В месяце, когда изменился статус сотрудника, сумму начисленных ему выплат разделите на две части:

- с начала месяца по день, предшествующий дню, в котором статус сотрудника изменился;

- со дня, в котором статус сотрудника изменился, до конца месяца.

Сумму страховых взносов за месяц, в котором у сотрудника изменился статус, определяйте по формуле:

Выплаты сотруднику за период с начала месяца до дня изменения статуса × Тариф страховых взносов до дня изменения статуса + Выплаты сотруднику за период со дня изменения статуса до конца текущего месяца × Тариф страховых взносов после изменения статуса = Сумма страховых взносов

Платить взносы по-новому нужно с выплат, начисленных начиная со дня, в котором изменился статус сотрудника. А как определить этот день?

Дата смены статуса

Иностранец, въехавший в РФ по визе или без нее в случаях, когда закон это допускает, считается временно пребывающим в стране. Однако, если он планирует остаться здесь надолго, он вправе обратиться за разрешением на временное проживание (п. 1 ст. 2, п. 1 ст. 6, п. 1 ст. 6.1 Федерального закона от 25.07.2002 № 115-ФЗ.

Датой смены статуса будет день принятия решения о выдаче разрешения на временное проживание. Об этом будет указано в уведомлении, которое получит иностранец, и в его паспорте.

С моментом получения документов или предъявлением их работодателю дата смены статуса не связана.

Пример. Расчет страховых взносов при смене статуса

Работник Сергеев 17.06.2019 сменил статус временно пребывающего на статус временно проживающего.

За январь-май Сергееву было начислено 300 000 руб. Его зарплата за июнь составила 60 000 руб. Для расчета страховых взносов за июнь бухгалтер разделил зарплату Сергеева на две части. В июне 19 рабочих дней.

Зарплата за период с 1 по 16 июня составила 28 421,05 руб. (60 000 руб.: 19 дн. х 9 дн.). Зарплата за период с 17 по 30 июня составила 31 578,95 руб. (60 000 руб.: 19 дн. х10 дн.).

По состоянию на 30 июня суммарная расчетная база для начисления страховых взносов с выплат Сергееву не превысила предельных величин:

- ни по взносам на социальное страхование: 300 000 руб. + 60 000 руб.

- ни по взносам на пенсионное страхование: 300 000 руб. + 60 000 руб.

Тарифы для начисления страховых взносов с зарплаты Сергеева составляют:

при статусе временно пребывающего:

- на пенсионное страхование – 22%;

- на обязательное социальное страхование – 1,8%;

- на обязательное медицинское страхование – 0%.

при статусе постоянно проживающего:

- на пенсионное страхование – 22%;

- на обязательное социальное страхование – 2,9%;

- на обязательное медицинское страхование – 5,1%.

С выплат Сергееву за январь-май бухгалтер начислил страховые взносы в следующих размерах:

- на пенсионное страхование – 66 000 руб. (300 000 руб. × 22%);

- на социальное страхование – 5400 руб. (300 000 руб. × 1,8%);

- на медицинское страхование – 0 руб.

С выплат Сергееву за июнь бухгалтер начислил страховые взносы в следующих размерах: за период с 1 по 16 июня:

- на пенсионное страхование – 6 262,63 руб. (28 421,05 руб. × 22%);

- на социальное страхование – 511,58 руб. (28 421,05 руб. × 1,8%);

- на медицинское страхование – 0 руб.

за период с 17 по 30 июня:

- на пенсионное страхование – 6947,37 руб. (31 578,95 руб. × 22%);

- на социальное страхование – 915,79 руб. (31 578,95 руб. × 2,9%);

- на медицинское страхование – 1610,53 руб. (31 578,95 руб. × 5,1%).

Добавим, что в ваших интересах своевременно узнать о смене статуса иностранного работника. Если вы будете продолжать начислять взносы по-старому, по более низким тарифам, то получится, что вы занижаете расчетную базу. А за это вашу компанию и руководителя оштрафуют.

Вестник Мигранта

Если иностранец или лицо без гражданства временно пребывают

на территории РФ, работодатель обязан начислять

только пенсионные и социальные взносы

. Причем взносы на случай болезни и материнства с выплат в пользу таких иностранцев следует платить по ставке 1,8%. Ведь они имеют право только пособие по временной нетрудоспособности.

Работать на территории России по патенту могут иностранные граждане, временно пребывающие из стран с безвизовым режимом (ст. 13 Закона № 115-ФЗ). Соответственно нужно платить такие страховые взносы с иностранцев в 2021 году, работающих по патенту:

Какой налог на самозанятых граждан в 2021 году

При регистрации гражданин должен указать регион, где ведет деятельность. Если таких регионов несколько, самозанятый вправе выбрать один из них. В то же время место ведения деятельности можно менять не чаще одного раза в год.

Согласно новому режиму, самозанятые будут уплачивать налог с доходов от реализации товаров, работ, услуг, имущественных прав физлицам по ставке 4%, индивидуальные предприниматели и юрлица — 6%. Те, кто на него перешел, НДФЛ в размере 13% платить не будут.

Рекомендуем прочесть: Абонемент на электричку большая москва на месяц стоит сегодня 1750 или 1950?

Зарплата беженцев с Украины должна облагаться взносами аналогично зарплате россиян

Согласно действующему законодательству РФ, взносы на обязательное пенсионное страхование, обязательное социальное страхование, обязательное медицинское страхование начисляются на выплаты всем иностранцам, которые имеют статус постоянно, временно проживающих или временно пребывающих в России (кроме временно пребывающих высококвалифицированных специалистов – на их доходы взносы начислять не нужно). Что касается граждан стран, входящих в ЕАЭС (Беларусь, Казахстан, Армения), то с выплат им страховые взносы нужно платить независимо от миграционного статуса сотрудников, напомнила Новичкова.

На выплаты сотрудникам-иностранцам, временно пребывающим в России (кроме высококвалифицированных специалистов), взносы на обязательное пенсионное страхование и на обязательное социальное страхование начисляются в том же порядке, что и на доходы российских граждан.

Отчисления в пенсионный фонд

Не стоит забывать, что пенсионные отчисления, которые формировались на лицевом счёте каждого человека, можно также проверить через специализированный информационный портал «Госуслуги». Помимо этого, имеется возможность заказать необходимую справку на официальном сайте ПФР.

- Для выплат на формирование страховой части пенсии – 39210202010061000160.

- Для выплат на формирование накопительной части пенсии – 39210202020061000160.

- Взносы для ОМС, которые зачисляются в бюджет ФФОМС – 39210202100081000160.

- Взносы на ОМС, которые зачисляются в бюджет ТФОМС – 39210202110091000160.

Рекомендуем прочесть: Общая Площадь Квартиры И Жилая Площадь Квартиры

НДФЛ и страховые взносы с доходов иностранца

В отличие от НДФЛ, для расчета и начисления страховых взносов на доходы сотрудника-иностранца количество проведенных дней в России не важно. Самое главное – это какой миграционный статус у работника: постоянно проживающий, временно проживающий или временно пребывающий. Рассмотрим по отдельности начисление взносов для каждого варианта.

- Налоговый кодекс Российской Федерации

- Трудовой кодекс Российской Федерации

- Федеральный закон от 23 июня 2021 г. № 164-ФЗ «О внесении изменений в статью 13.2 Федерального закона «О правовом положении иностранных граждан в Российской Федерации» и статью 1 Федерального закона «О внесении изменений в Федеральный закон «О правовом положении иностранных граждан в Российской Федерации»

- Федеральный закон от 24 июля 2021 г. № 212-ФЗ «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования»

- Федеральный закон от 25 июля 2021 г. № 115-ФЗ «О правовом положении иностранных граждан в Российской Федерации»

- Федеральный закон от 15 декабря 2021 г. № 167-ФЗ «Об обязательном пенсионном страховании в Российской Федерации»

- Постановление Правительства РФ от 30 ноября 2021 г. № 1101 «О предельной величине базы для начисления страховых взносов в государственные внебюджетные фонды с 1 января 2021 г.»

- Постановление Государственного Совета Республики Крым от 11 апреля 2021 г. № 2021-6/14 «Об утверждении Положения об особенностях применения законодательства о налогах и сборах на территории Республики Крым в переходный период»

- Закон города Севастополя от 18 апреля 2021 г. № 2-ЗС «Об особенностях применения законодательства о налогах и сборах на территории города федерального значения Севастополя в переходный период»

- Письмо ФНС России от 4 июля 2021 г. № БС-4-11/ «О налогообложении доходов физических лиц»

- Письмо Минфина России от 3 октября 2021 г. № 03-04-05/41061

- Письмо Минтруда России от 29 августа 2021 г. № 17-3/1436

- Письмо Минфина России от 28 июня 2021 г. № 03-04-06/24677

- Письмо ФНС России от 5 марта 2021 г. № ЕД-3-3/ «По вопросу определения налогового статуса физического лица»

- Письмо Минтруда России от 27 февраля 2021 г. № 17-4/342

- Письмо Минфина России от 15 ноября 2021 г. № 03-04-05/6-1301

- Письмо Минфина России от 5 апреля 2021 г. № 03-04-05/6-443

- Письмо Минфина России от 10 февраля 2021 г. № 03-04-06/6-30

- Письмо ФНС России от 21 сентября 2021 г. № ЕД-4-3/[email protected] «О возврате налога»

- Письмо ФНС России от 5 сентября 2021 г. № ЕД-2-3/[email protected] «О рассмотрении обращения»

- Письмо ФНС России от 9 июня 2021 г. № ЕД-4-3/9150 «О порядке возврата налога иностранным гражданам»

- Письмо Минфина России от 16 мая 2021 г. № 03-04-06/6-108

- Письмо Минфина России от 28 апреля 2021 г. № 03-04-06/6-102

- Письмо Минфина России от 14 апреля 2021 г. № 03-04-05/6-256

- В Госдуму внесен законопроект об обязательном социальном страховании мигрантов – ГАРАНТ.РУ, 29 июля 2021 г.

- Для мигрантов из безвизовых стран в России могут ввести въездной сбор – ГАРАНТ.РУ, 11 июня 2021 г.

Ставки налогов с заработной платы — таблица

Для поддержания федерального бюджета в системе налогообложения Российской Федерации предусмотрены налоги на недвижимость, на частную собственность, на роскошь, транспортный налог и многие другие. В это число входит так же и налог на доходы физических лиц. Сколько процентов от зарплаты необходимо отчислять в государственный бюджет? Какие отчисления с заработной платы необходимо делать помимо НДФЛ? Эти, а также другие аспекты данного вопроса рассмотрим в данной статье.

Помимо этого, производятся так называемые взносы за травматизм. Процентная ставка зависит от вида деятельности организации, в которой числится сотрудник. Процентные ставки по данному виду выплат регулируются Федеральным законом № 179-ФЗ от 22 декабря 2021 года и варьируются от 0,2% при наиболее безопасных видах деятельности до 8,5% при наиболее опасных.

Рекомендуем прочесть: Ипотека В Сбербанке Условия Для Многодетных Семей

Иностранцы, которым предоставлено временное убежище в — РФ: что со — взносами в — ФФОМС

Если мы заглянем в Закон об обязательном медицинском страховании, то увидим, что к застрахованным в системе ОМС относятся, в частности, работающие по трудовому договору лица, имеющие право на медицинскую помощь в соответствии с Законом «О беженца В свою очередь, таковыми являются:

“ В настоящее время позиция министерства заключается в том, что по совокупности норм законодательства РФ выплаты и вознаграждения в пользу иностранных граждан и лиц без гражданства, которым предоставлено временное убежище в РФ, облагаются взносами в ФФОМС в общеустановленном порядке по ставке

Изменения в налогообложении наследства

Подписанный 24 марта 2021 года Президентом Украины Закон №1910-VIII «О внесении изменений в Налоговый кодекс Украины относительно налогообложения наследства» упрощает оформление наследства для ближайших родственников наследодателя. В соответствии с этими изменениями, наследники второй степени родства (родные братья и сестры, бабушка, дед и внуки) освобождаются от уплаты НДФЛ в виде 5% стоимости наследства. Кроме того, наследники 1 и 2-й степеней родства также освобождаются от необходимости проведения оценки унаследованных объектов наследия для целей налогообложения.

Для лиц-резидентов, получивших наследство за границей, действует налоговая ставка в размере 18%. При определении резидентства гражданство не имеет первоочередного значения: резидентом Украины считается лицо, находящееся на ее территории минимум 183 дня в течение года. Даже будучи гражданином Украины, но проводя за ее пределами более 183 дней в году, наследник обязан уплатить максимальную налоговую ставку при вступлении в наследство.

При наследовании имущества в Украине лицами-нерезидентами ставка налога также равна 18%. Расчетная сумма налога подлежит уплате в госбюджет. Наличие и степень родства не играет роли в этом случае.

Для некоторых льготных категорий граждан действует налогообложение по ставке 0% независимо от их степени родства с наследодателем. Это касается налогообложения наследуемого движимого имущества и/или недвижимости (квартиры или дома), если наследник является:

- инвалидом I группы;

- ребенком, лишенным опеки родителей;

- ребенком-сиротой;

- ребенком-инвалидом.

Однако, если полученное лицом, принадлежащим к льготной категории, имущество является объектом коммерческой собственности, а также в виде ценных бумаг, акций, страховых компенсаций и пенсионных средств из негосударственных фондов, то такое наследство будет облагаться по стандартной ставке.