В наше непростое кризисное время в редкой организации не работает иностранный работник. Особенно много в России трудоустроено граждан из Евразийского экономического союза. Напомним, что в состав Евразийского экономического союза (далее ЕАЭС) входят четыре страны: Беларусь, Казахстан, Киргизия и Армения, а сам Договор о ЕАЭС, был подписан 29.05.2014 г.

В настоящей статье речь пойдет о налоге на доходы с физических лиц (НДФЛ), который удерживает и перечисляет в бюджет работодатель в том числе и с выплат в адрес иностранных сотрудников-граждан стран ЕАЭС за выполнение ими трудовых обязанностей.

Прежде всего следует напомнить, что доходы сотрудников, которые признаются налоговыми резидентами РФ, облагаются НДФЛ по ставке в размере 13 процентов (п. 1 ст. 224 НК РФ). При этом налоговыми резидентами признаются физические лица, фактически находящиеся в Российской Федерации не менее 183 календарных дней в течение 12 следующих подряд месяцев (п. 2 ст. 207 НК РФ). А вот большинство доходов нерезидентов РФ облагаются по ставке 30 % (п. 3 ст. 224 НК РФ).

Однако нас интересуют сотрудники-граждане ЕАЭС, поэтому обязательно следует обратить внимание на положения ст. 7 НК РФ, которыми установлен приоритет правил и норм международных договоров Российской Федерации, содержащих положения, касающиеся налогообложения и сборов, над нормами НК РФ и принятыми в соответствии с ним нормативными правовыми актами о налогах и (или) сборах.

С 1 января 2015 года вступил в силу Договор о Евразийском экономическом союзе (далее — Договор).

Статьей 73 Договора установлено, что в случае, если одно государство-член в соответствии с его законодательством и положениями международных договоров вправе облагать налогом доход налогового резидента другого государства-члена в связи с работой по найму, осуществляемой в первом упомянутом государстве-члене, такой доход облагается в первом государстве-члене с первого дня работы по найму по налоговым ставкам, предусмотренным для таких доходов физических лиц — налоговых резидентов этого первого государства-члена.

Положения данной статьи применяются к налогообложению доходов в связи с работой по найму, получаемых гражданами государств-членов.

Другими словами, доход сотрудника-иностранца из стран ЕАЭС, с первого дня работы в российской компании облагается по ставке 13%, независимо от наличия или отсутствия у него статуса налогового резидента РФ.

При этом не требуется какого-либо подтверждения статуса работника со стороны налоговых органов РФ (Письма ФНС России от 10.06.2015 № ОА-3-17/[email protected] и от 30.04.2015 № ОА-3-17/[email protected]).

Однако здесь важно отметить, что наличие статуса налогового резидента РФ принципиально в том случае, когда сотрудник имеет право на налоговые вычеты. С того момента как статус резидента РФ получен, налог начинает исчисляться с учетом налоговых вычетов, а сам налог рассчитывается нарастающим итогом с начала года (п. 3 ст. 210, п. 1 ст. 224, п. 3 ст. 226 НК РФ).

Если налоговый статус работника в течение года изменился, потребуется пересчитать НДФЛ исходя из нового статуса (п. п. 1, 3 ст. 226 НК РФ) с учетом вычетов, при этом налоговая ставка в данном случае остается прежней 13 процентов (п. п. 1, 3 ст. 224 НК РФ).

Рассмотрим это на примере.

С января по июнь работнику — гражданину Казахстана (нерезиденту РФ) начислялась зарплата в размере 35 000 руб. в месяц, с которой удерживался НДФЛ по ставке 13%. За шесть месяцев сумма удержанного налога составила 27 300 руб. (35 000 руб. x 13% x 6 мес.).

В июле работник стал налоговым резидентом РФ. У работника есть два ребенка, и поэтому он заявил стандартный вычет в размере 2 800 руб. в месяц (1 400 руб.*2).

Расчет НДФЛ при выплате зарплаты за июль организация выполнит в следующем порядке.

1. Налоговую базу организация рассчитает нарастающим итогом за 7 месяцев (с 1 января по 31 июля включительно) с учетом предоставленного вычета:

35 000 руб. x 7 мес. — 2 800 руб. x 7 мес. = 245 000 руб. — 19 600 руб. = 225 400 руб.

Итого: налоговая база = 225 400 руб.

2. Налог организация рассчитает по ставке 13%:

225 400 руб. x 13% = 29 302 руб.

Итого: налог = 29 302 руб.

3. Сумму НДФЛ к уплате организация определит с учетом налога, ранее уплаченного по данному работнику в текущем году:

29302 руб. — 27 300 руб. = 2 002 руб.

Итого: НДФЛ к уплате за июль по данному работнику = 2 002 руб.

Правила въезда в Россию граждан Казахстана в Россию в связи с коронавирусом в 2021 году

- С 21 сентября 2021 года возобновились международные полеты из России в Казахстан и обратно. Россия открыла воздушные границы с Казахстаном.

- Гражданам Казахстана разрешено прилетать в Россию без дополнительных условий и требований и пересекать воздушные границы.

- Для прилета в Россию казахстанцам и другим иностранцам обязательно иметь ПЦР-тест об отсутствии коронавируса, который сделан не позднее 72 часов до въезда в Россию.

- Сухопутные границы России и Казахстана остаются закрытыми для обычных туристов. Официально для пересечения наземной границы РФ и Казахстана нужно иметь основания для въезда в Россию, действуют ограничения, которые были введены весной и летом 2021 года в связи с коронавирусом.

Ограничение въезда в Россию через сухопутную границу для граждан Казахстана с 18 марта 2021 года из-за коронавируса

Россия ввела ограничение и запрет въезда для граждан Казахстана, всех иностранцев и лиц без гражданства на свою территорию с 18 марта из-за чрезвычайной ситуации и риска распространения короновируса COVID-19. Об этом сообщил премьер-министр страны Михаил Мишустин говорится на официальном сайте правительства России.

Россия закрыла все границы. Ограничения въезда касаются также граждан Беларуси, Украины, других стран СНГ и иностранцев, проезжающих через сухопутные границы РФ.

Исключение составляют иностранные лица:

- имеющие официальное право постоянно проживать на территории РФ;

- водители грузовых международных автомобилей;

- транзитные пассажиры, которые летят через аэропорты в другую страну;

- лица, которые едут на похороны;

- экипажи самолетов и кораблей, поездные международные бригады;

- сотрудники дипломатических и консульских учреждений;

- близкие члены семьи граждан РФ (родители, супруги, дети, усыновители, усыновленные, опекуны и попечители);

- высококвалифицированные специалисты;

- лица, въезжающие в РФ в целях лечения;

- участники Государственной программы и члены их семей;

- спортсмены, участвующие в профессиональных соревнованиях на территории России;

- лица, въезжающие в РФ к нуждающимся в уходе больным близким родственникам.

Премьер-министр сказал, что закрытие границ и запрет въезда в РФ носит временный характер и связано с рекомендациями ВОЗ в связи с острой ситуацией из-за распространения короновируса COVID-19.

Каков порядок удержания НДФЛ у работника – гражданина Республики Казахстан?

Выезд сотрудницы за пределы России не по причине болезни или учебы не меняет ее налоговый статус, т.к. на момент выплаты заработной платы за январь 2014 года сотрудница находится на территории России в общей сложности не менее 183 календарных дней в течение 12 следующих подряд месяцев.

Федеральный закон от 11.07.2011 № 186-ФЗ ратифицировал Соглашение о правовом статусе трудящихся-мигрантов и членов их семей (Санкт-Петербург, 19.11.2010) (далее – Соглашение) между правительствами Республики Беларусь, Республики Казахстан и РФ, определяющее правовой статус трудящихся-мигрантов и членов их семей, а также регулирующее порядок осуществления трудящимися-мигрантами трудовой деятельности и вопросы, связанные с их социальной защитой.

В соответствии со ст. 4 Соглашения трудовые отношения трудящегося-мигранта с работодателем регулируются законодательством государства трудоустройства, а также Соглашением и оформляются путем заключения трудового договора.

Согласно ст. 17 Соглашения доходы трудящегося-мигранта, полученные им в результате трудовой деятельности на территории государства трудоустройства, подлежат налогообложению в соответствии с налоговым законодательством и международными договорами государства трудо¬устройства. Государство трудоустройства – государство одной из Сторон, на территории которого трудящийся-мигрант осуществляет трудовую деятельность на основании трудового договора (ст. 1 Соглашения).

Статья 7 НК РФ определяет, что если международным договором РФ, содержащим положения, касающиеся налогообложения и сборов, установлены иные правила и нормы, чем предусмотренные Кодексом и принятые в соответствии с ним нормативные правовые акты о налогах и (или) сборах, то применяются правила и нормы международных договоров РФ.

Пункт 1 ст. 15 Конвенции между Правительством РФ и Правительством Республики Казахстан об устранении двойного налогообложения и предотвращении уклонения от уплаты налогов на доход и капитал (Москва, 18.10.1996) (далее – Конвенция) устанавливает, что заработная плата и другие подобные вознаграждения, получаемые резидентом договаривающегося государства в связи с работой по найму, облагаются налогом лишь в этом государстве, если только работа по найму не осуществляется в другом договаривающемся государстве. Если работа по найму осуществляется таким образом, получаемое в связи с этим вознаграждение может облагаться налогом в этом другом государстве.

Следовательно, если гражданин Республики Казахстан осуществляет работу по найму на территории РФ, то его доход облагается налогом на территории РФ.

В то же время п. 2 ст. 15 Конвенции предусматривает, что вознаграждение, получаемое резидентом Республики Казахстан в связи с работой по найму, осуществляемой в РФ, облагается налогом только в Республике Казахстан, если:

- а) получатель находится в РФ в течение периода или периодов, не превышающих в совокупности 183 дней за любые 12 месяцев;

- б) вознаграждение выплачивается нанимателем или от имени нанимателя, не являющегося резидентом РФ;

- в) вознаграждение не выплачивается постоянным учреждением или постоянной базой, которую наниматель имеет в РФ.

Правила въезда на территорию России

Между Казахстаном и Россией действует безвизовый режим, поэтому виза для посещения РФ в 2021 году не потребуется. Если житель Казахстана пребывает на российской территории в течение 30 дней, то миграционную карту РФ заполнять не нужно.

На таможне просто ставится отметка в одном из документов о пересечение границы, на основании которой и происходит отсчет времени нахождения.

Так выглядит отметка в казахстанском паспорте

Если же казах собирается оставаться в России на более длительный период, то заполнение «миграционки» строго обязательно. Она понадобится для постановки на миграционный учет и является официальным документом, который дает право законно пребывать в государстве на протяжении 90 дней.

Совершеннолетним казахам понадобится документ, удостоверяющий личность. Подойдет и национальный паспорт. Для несовершеннолетних необходимо свидетельство о рождении либо паспорт, если таковой имеется.

Правило 90/180 распространяется и на жителей Казахстана, тоесть, на протяжении 90 дней они могут находиться в России, затем обязаны покинуть страну. Следующий визит возможен только через 3 месяца. 90-дневный разрешенный срок нахождения в стране возможно продлить при наличии законных оснований.

Миграционный учёт

От миграционного учёта освобождаются только те граждане Казахстана, которые планируют находиться в стране до 30 суток. В любых других ситуациях это обязательное условие. Оформить миграционный учет следует в территориальном органе ГУВМ МВД РФ по месту пребывания.

Отведенное время для постановки иностранных граждан на учет – 7 рабочих дней с момента въезда в страну, но так как Казахстан является участником ЕАЭС, этот период продлен до 30 суток.

Постановку на учет иностранца, как правило, производит принимающая сторона. Это может быть как физическое лицо, так и организация. Принимающая сторона обязана законно находиться в России. Базы отдыха, санатории, гостиницы и другие подобные учреждения уведомляют уполномоченный орган о прибытии иностранного гостя в течение суток.

Для осуществления регистрации граждан Казахстана в России необходимо предоставить в уполномоченный территориальный орган миграционную карту, документ, удостоверяющий личность, и документ на право собственности (либо иное законное основание) на жилое помещение. После постановки на миграционный учет гражданину Казахстана возвращают оригиналы документов, а также отрывную часть бланка уведомления с проставленной отметкой.

Так выглядит Миграционная карта России

Крайне желательно сделать копии всей документации и хранить их в отдельном месте. В случае утери документов, их восстановление на основании копий займет меньше времени. Восстанавливают документы при обращении в консульство Казахстана.

Также все документы лучше носить с собой. Если сотрудники внутренних дел или миграционной службы потребуют их, иностранный гражданин должен предоставить таковые в любой момент.

Важно: на миграционный учет иностранцев может ставить только ФМС РФ (сейчас ГУВМ МВД), но не Посольство Казахстана или России. Стоит помнить и о том, что если истек срок действия паспорта иностранца, то его возобновлением занимается Посольство той страны, гражданином которой он является.

Сроки пребывания казахстанцев в 2021 году

Период пребывания в России граждан Казахстана зависит от законных оснований и целей.

| Цели | Срок пребывания в РФ |

| Путешествие, деловые встречи, визит к родственникам, друзьям, другие цели | Не более 90 суток. Далее необходимо покинуть страну. Вернуться обратно можно только через 3 месяца. |

| Обучение по дневной форме, прохождение лечения. Иностранцы, которые подали прошение на РВП, имеющие ВНЖ. | Возможно продление пребывания на срок имеющихся законных оснований. |

| Трудоустройство | Если у жителя Казахстана заключен трудовой договор с работодателем, он имеет право находиться в РФ весь срок, на который данный документ подписан. Это право распространяется и на членов его семьи. |

| Расторжение договора с работодателем | Если трудовой договор между сторонами расторгнут, иностранный гражданин может в течение 15 дней найти новую работу и заключить контракт с новым работодателем. В этом случае иностранец вправе остаться в России и осуществлять трудовую деятельность. Если за отведенный срок работа не нашлась, придется покинуть страну. |

Важно помнить, что для трудоустройства в России в «миграционке» необходимо указать «Работа», как цель посещения страны. Иначе работать на законных основаниях не получится.

Так как Казахстан и Россия являются странами-участниками ЕАЭС, то граждане этих государств могут работать на общих трудовых условиях. Не понадобится оформление разрешения на трудовую деятельность, достаточно заключенного договора с работодателем. Налог на доходы для казахов такой же, как и для россиян – 13%. Для сравнения, совсем недавно эта ставка равнялась 30%.

Статус гражданина ЕАЭС

Статья 73 «Налогообложение доходов физических лиц» Договора о ЕАЭС предусматривает особое правило, в соответствии с которым в странах — участниках ЕАЭС (Беларуси, Казахстане, Армении, Киргизии и РФ) доходы с первого дня работы облагаются по той же ставке, что и для граждан государства, в котором работают по найму граждане других государств ЕАЭС.

Так, при работе в России граждане ЕАЭС уплачивают НДФЛ, как и россияне — налоговые резиденты, по ставке 13% и имеют привилегию по сравнению с иностранцами из других стран — нерезидентами, доходы которых облагаются по ставке 30%.

Регистрация по месту пребывания

Регистрация по месту пребывания является обязательной процедурой для граждан Республики Казахстан. Это не относится к казахам, которые находятся на российской территории до 30 суток. Оформить регистрацию иностранцам можно следующими способами:

- при личном посещении территориального органа ГУМВ МВД РФ;

- через МФЦ;

- почтовым отправлением.

Образец отрывной части бланка уведомления о прибытии иностранного гражданина в РФ выглядит следующим образом:

Какие общеобязательные взносы удерживают с заработка граждан Казахстана, работающих в России

Иностранные граждане (в том числе и казахи), работая в РФ, подлежат обязательному страхованию. Как принято, общеобязательные взносы за них, где это необходимо, уплачивает наниматель.

Порядок удержания общеобязательных взносов во многом определяет действительный статус иностранца на территории России. Речь идет о постоянном, временном проживании либо временном пребывании.

Немаловажную роль играет также вид договора, который заключает наниматель с иностранным работником при трудоустройстве. (нажмите для раскрытия)

| Вид договора, заключенного с казахом | Удерживаемые взносы с заработка гражданина Казахстана |

| Договор ГПХ | Для постоянно (временно) проживающих на территории РФ казахов: ОПС, ОМС, ОСС Для временно пребывающих казахов: ОПС Взносы на травматизм оплачиваются только тогда, когда это предусмотрено соглашением |

| Трудовое соглашение | Постоянно (временно) проживающие граждане Казахстана: общеобязательные взносы ОПС, ОМС, ОСС |

За временно пребывающих лиц, как принято, наниматель платит общеобязательные взносы ОПС и ОСС. Казахские предприниматели самостоятельно оплачивают взносы по ОПС, ОМС.

Как принято, положенные взносы удерживаются с заработка гражданина Казахстана тем порядком, который предусмотрен для российских граждан. Суммы удержаний исчисляют по одинаковым тарифам. Причем действительный статус казаха на величину тарифных ставок не влияет.

Документы для пребывания в РФ

Граждане Казахстана, как и другие иностранцы, имеют право находиться в России только при наличии официальных разрешающих документов. К таковым относятся:

- Миграционная карта.

- Трудовой договор + миграционная карта.

- Разрешение на временное проживание (РВП).

- Вид на жительство (ВНЖ).

- Лечение, обучение также подтверждаются соответствующими документами.

Отсутствие документов – не только повод для штрафа, но и для депортации, ограничения въезда в страну.

Кстати, несовершеннолетние дети, чьи родители законно находятся в РФ, могут получить такие же разрешительные документы на пребывание, какие имеются у их представителей.

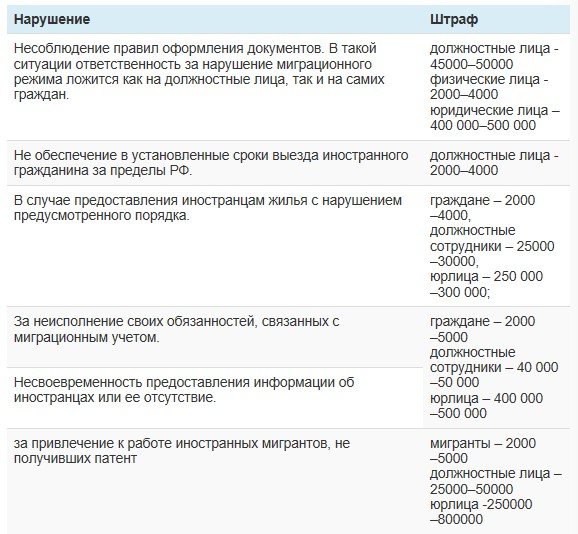

Нарушение миграционного законодательства

Любые нарушения условий въезда, сроков и оснований пребывания, а также трудоустройства на территории РФ влекут за собой меры наказания. Наказание нарушителя зависит от степени и вида противоправных действий. Возможны следующие меры ответственности:

- Депортация иностранных граждан из России.

- Назначение штрафа гражданину Казахстана в размере от 2-х до 10 тысяч рублей.

- Выдворение и временный/постоянный запрет на пересечение российской границы.

Меры наказания накладываются и на принимающую сторону, если та устроила на работу иностранца, который не имеет право находиться в РФ, или если не были соблюдены условия легализации иностранного гражданина.

Штрафы юридическому лицу, нарушившему закон, выписываются внушительные – от 250 до 800 тысяч рублей.

Важен ли факт резидентства работника на конец года для ставки налога?

Согласитесь странный вопрос, ведь только что, проанализировав нормы НК РФ и Договора, мы пришли к выводу что в целях исчисления НДФЛ статус налогового резидента РФ для таких работников не имеет значения. Не тут то было, Минфин России в мае 2021 г. выпустил в свет Письмо, в котором разъясняет, что по итогам налогового периода, бухгалтер компании должен определить окончательный налоговый статус физического лица в зависимости от времени его нахождения в Российской Федерации в данном налоговом периоде.

Если по итогам года сотрудники из ЕАЭС не приобрели статус налогового резидента РФ, то их доходы подлежат обложению налогом на доходы физических лиц по ставке 30 процентов. А доходы тех, кто признан таковыми, продолжают облагаться по ставке 13 процентов (Письмо Минфина России от 23.05.2018 № 03-04-05/34859).

Что это означает? Получается, если работник принят, скажем в октябре месяце, он физически не может еще получить статус резидента РФ, пробыв на территории РФ 183 дня, поскольку до конца года успел отработать только три месяца, поэтому по итогам года налог по такому работнику должен быть пересчитан по ставке 30 %?

Похожие разъяснения, кстати, Минфин выдавал и ранее, например, в Письме от 10.06.2016 № 03-04-06/34256.

Распространенные нарушения иностранцев

К часто встречающимся нарушениям миграционного законодательства относятся:

- Несвоевременная постановка на учет.

- Превышение срока пребывания в стране в связи с незнанием правил или умышленным планированием.

- Незаконное трудоустройство.

- Поддельные документы.

- Принятие на работу нелегалов с целью дешевой и бесправной рабочей силы.

Государственные органы тщательно контролируют миграционные процессы и регулярно выявляют нарушителей. Поэтому лучше не противоречить закону, так как наказание может быть слишком серьезным.

Распространенные ошибки при трудоустройстве гражданина Казахстана в России

Ошибка 1. Наниматель вправе не регистрировать работающего у него гражданина из Казахстана в ПФР. Возможно это при условии, что казах ранее проходил регистрацию в качестве плательщика общеобязательных взносов ПФР. Подобная ситуация обычно имеет место, если гражданин Казахстана уже работал на территории РФ. Соответственно, свидетельство застрахованного лица ПФР у него имеется.

Ошибка 2. По отношению к работающим казахам (как и ко всем иностранцам) применяется следующая норма. В РФ используется свой, российский стандарт трудовой книжки. Поэтому на трудоустраивающихся иностранцев при принятии на работу заводится трудовая российского образца.

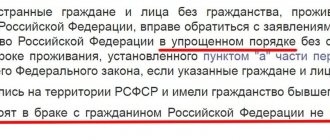

Способы получения гражданства РФ для граждан Казахстана

Не секрет, что многие иностранцы желают любыми способами получить гражданство РФ. Это касается и граждан Казахстана. На самом деле, есть достаточно способов стать полноправным гражданином России. А казахи могут получить его даже в упрощенном порядке. Для этого подходит одно из следующих оснований:

- Кандидат родился на территории РСФСР.

- Иностранец нетрудоспособный, но у него есть дееспособные дети, которые являются гражданами России.

- Брак с россиянином, проживающим на территории РФ (продолжительность брака должна быть не менее 3-х лет).

- Иностранец является ветераном ВОВ.

- У кандидата есть ребенок, который является гражданином России, а 2-й родитель пропал без вести, лишен родительских прав либо недееспособен.

- Если есть недееспособный ребенок, а о втором родителе ничего не известно или его лишили родительских прав.

- Один из родителей уже является гражданином РФ.

- Имеется диплом о получении образования, который был выдан позже 2002 года.

- Лицо, претендующее на гражданство, проживало или по настоящее время проживает в одном из субъектов союза, но их гражданства так и не имеет.

- Участники программы «Переселение соотечественников».

В рамках вступившего в силу Федерального закона от 24.04.2020 года №134-ФЗ процедура оформления гражданства РФ для граждан Республики Казахстан упрощена, поскольку больше не требуется отказываться от имеющегося гражданства, проживать на территории РФ 5-летний срок со дня выдачи ВНЖ и подтверждать наличие законного источника дохода.

Кроме этого, вышеуказанный закон предусматривает возможность получения гражданства РФ в упрощенном порядке лицом, имеющими в браке с гражданином РФ общих детей. Но здесь требуется соблюдение условия о проживании супруга, состоящего в гражданстве РФ, на территории РФ.

А можно ли поспорить?

Если работник на конец года не станет налоговым резидентом РФ, то Организации придется принимать решение о том, будет ли она пересчитывать НДФЛ по ставке 30%. Мнения Минфина по этому вопросу нам уже известно, но, полагаем, на эту ситуацию можно взглянуть и с другой стороны. Давайте разберемся.

В ст. 73 Договора о ЕАЭС, которая была рассмотрена выше, нет условий о необходимости пересчета налога по итогам налогового периода. Согласно ст. 73 Договора доход работника из страны ЕАЭС облагается по ставке 13 процентов с первого дня, независимо от наличия или отсутствия статуса резидента. Согласна с этим и ФНС России. Так в Письме от 28.11.2016 № БС-4-11/[email protected] контролеры из налоговой службы со ссылкой на ст. 73 Договора отметили, что налоговая ставка 13 процентов применяется начиная с первого дня работы на территории РФ граждан ЕАЭС независимо от налогового статуса этих лиц.

При этом данная позиция подтверждается и мнением высших судов. Так Конституционный суд РФ в своем Постановлении от 5.06.2015 № 16-П отметил, что положениями Договора о Евразийском экономическом союзе была достигнута договоренность о безусловном распространении на физических лиц, являющихся налоговыми резидентами государств — членов Евразийского экономического союза, национальных налоговых режимов в части применения ставки налогообложения доходов, полученных в связи с работой по найму в других государствах — членах данного Союза.

Поэтому, учитывая вышеизложенные нормы международного законодательства, НК РФ, а также позицию Конституционного суда Росси, полагаем, что Организация вправе не пересчитывать НДФЛ по ставке 30 процентов относительно выплат иностранных сотрудников, граждан ЕАЭС, которые не получили статус налогового резидента РФ на конец года.

Однако не исключено, что налоговые инспекции на местах, следуя разъяснениям Минфина России, будут настаивать на применении ставки НДФЛ в рассматриваемом случае в размере 30 процентов. Организация должна быть готова отстаивать свою позицию в суде. С учетом позиции Конституционного суда России, полагаем у нее на это есть все шансы.